Wir wünschen Ihnen und Ihren Liebsten viel Glück, Gesundheit und ein erfolgreiches 2017!

2016: USA top, Europa naja, Schweiz flop

Häufig bewegen sich die Aktienindices der entwickelten Märkte mehr oder weniger im Gleichlauf. Nicht so im 2016… die Märkte entwickelten sich sehr unterschiedlich.

Die USA konnten erstaunlich zulegen, Europa zeigte im Schnitt nur eine schwarze Null (wobei einzelne Märkte wie Italien, Portugal stark Federn lassen mussten) und die Schweiz zeigte deutliche Verluste, v.a. Banken und Pharma haben zweistellig verloren.

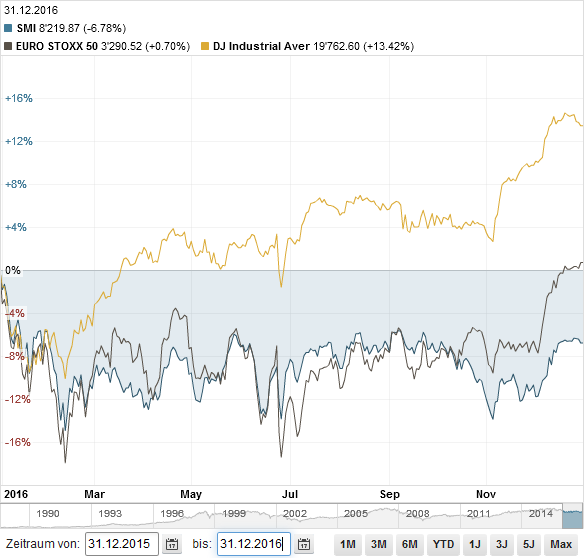

Der Rückblick mit der Schweizer Börse (SMI in Franken, schattiert), im Vergleich zu Europa (EuroStoxx50 in Euro) und den USA (Dow Jones in Dollar) zeigt somit folgendes Bild:

Der USD konnte leicht zulegen, der EUR gab trotz Stützungskäufen durch die SNB leicht nach.

Nach dem Wahlsieg von Trump stiegen die Zinsen zwar etwas an, liegen aber für Franken-Anleger nach wie vor bei Null bzw. teilweise gar im negativen Bereich.

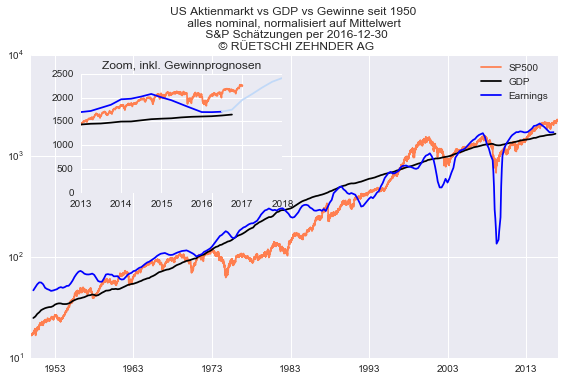

Wir haben die US Kursgewinne als ‚erstaunlich’ bezeichnet, weil die Gewinne der US Firmen auch dieses Jahr kaum gewachsen sind, im 2015 sind sie gar gesunken. Auch die Gesamtwirtschaft (gemessen am Bruttosozialprodukt) ist weiterhin nur träge gewachsen.

‚Erstaunlich’ aber auch, wenn man die politischen Ereignisse von 2016 Revue passieren lässt. Wer hätte den Brexit oder Präsident Trump vorausgesagt, am ehesten noch ist die Niederlage von Renzi in der Verfassungsabstimmung in Italien erwartet worden.

Diese vor dem jeweiligen Eintreten als Katastrophe bezeichneten Ereignisse wurden von den Märkten sehr robust verdaut. Vor der Wahl noch als Protektionist und unberechenbarer Wirtschaftsskiller verschrien galt Trump nach seinem Sieg plötzlich als Konjunkturankurbler, Steuersenker und Regulierungseliminierer.

Weder die träge Realwirtschaft noch die instabilen politischen Umstände würden für eine starke Börse sprechen. Insofern ist die Seitwärtsentwicklung (oder auch leichten Verluste der Schweizer Börse) nachvollziehbarer als die Kursgewinne in den USA.

Einzig auf die Zentralbanken ist ‚Verlass’. Zwar hat die US Notenbank Fed die Zinsen ein zweites Mal erhöht, ist aber nach wie vor sehr expansiv. Geradezu als aktivistisch muss die Politik der EZB bezeichnet werden. Gas geben lautet nach wie vor die Devise – obwohl dies nicht in der Realwirtschaft ankommt und Risiken in den Bilanzen der Zentralbanken aufgeladen werden: es wirkt nicht, deshalb braucht es in der Logik von Draghi ‚more of the same’ – weiter in der Sackgasse.

Ausblick

Das Konsumentenvertrauen ist mit dem neuen US Präsidenten auf neue Mehrjahreshöchstwerte geklettert. Die Inflation und auch die Erwartungen über die künftige Inflation haben sich leicht erhöht. Trump scheint die so genannten ‚Animal spirits’ tatsächlich wecken zu können. Zaubern kann aber auch er nicht.

Wir sind gespannt, wie die US Regierung die höheren Zinsen verdaut und die Finanzierung der angekündigten Konjunkturpakete bewerkstelligt.

Der Markt ‚will’ derzeit nach oben, wird aber von den hohen Bewertungen gebremst. Wer weiss, vielleicht führen die geweckten ‚Animal spirits’ zur Euphorie, welche so häufig die letzten, manchmal deutlichen Avancen ermöglicht, bevor die unausweichliche Korrektur folgt.

Eines ist wie immer: die Erwartungen zum künftigen Gewinnwachstum sind positiv (wie schon letztes Jahr… und vorletztes Jahr… und vorvorletztes Jahr.). Wenn diese positiven Erwartungen (in der untenstehenden Grafik der Anstieg der hellblauen Kurve) tatsächlich eintreffen würden, sind die aktuellen Preisniveaus allenfalls gerechtfertigt. Wir zweifeln daran und raten dazu, den US Aktienmarkt unterzugewichten:

Günstiger bewertet ist Europa. Hier bleibt es auch spannend an der politischen Front. Wie geht es weiter mit dem Brexit? Werden die EU und Grossbritannien fähig sein, sich auf Augenhöhe zu begegnen und vernünftige Verhandlungen zu beginnen? Was gibt es für Wahlresultate in anderen Ländern wie Frankreich (Fillon oder Le Pen?), Niederlande (Wilders?), Deutschland (Merkel vs. AfD) oder vielleicht auch Italien? Immerhin sind Spanien, Portugal und Griechenland etwas aus dem Scheinwerferlicht getreten. Wir gehen davon aus, dass der Verdruss über die Regierungsparteien sich auch 2017 in Stimmverlusten zeigen wird, trauen aber weder Le Pen noch Wilders und schon gar nicht der AfD die Akzeptanz und Power zu, dass es für eine Regierungsführung reicht.

Ebenfalls günstig bewertet scheinen diverse Länder in den Emerging Markets, obwohl 2016 einigen bereits massive Kursgewinne gebracht hat. Brasilien bspw. oder auch Russlands Aktienmärkte haben massiv zugelegt. Weitere Kursgewinne liegen drin.

Sofern Draghi nicht als EZB Präsident abgelöst wird und eine etwas ausgewogenere Geldpolitik zum Zuge kommt (nichts deutet darauf hin), bleibt die unterschiedliche Geldpolitik zwischen Fed und EZB bestehen. Auch die Fed ist wie erwähnt zwar nach wie vor expansiv, aber doch bei weitem nicht so aktivistisch wie die EZB. Dies dürfte dem USD vorerst weiter Unterstützung geben.

Fazit: An den Finanzmärkten braucht es weiterhin viel Geduld.

„In den letzten 65 Jahren hat sich der S&P500 im Schnitt alle 10 Jahre verdoppelt. Damit lässt sich die Frage, wann ist eine Aktie wirklich überbewertet, leicht beantworten. Vor einer Korrektur relativ viele, nach der Korrektur nur noch wenige.“

— Zitate aus „365 Wege zum Millionär“, angepasst auf die aktuellen Daten

Die Engländer haben mit QE begonnen 2009 und das Programm läuft heute noch (8+ Jahre)

Die FED startete mit QE 2010, das QE3 läuft heute noch (7+ Jahre).

Dragi startete mit QE Anfang 2015, ab heute also im 3. Jahr. Wenn die BCE Ende 2017 aussteigen sollte, haben sie etwas gelernt!

Und Japan hat übrigens alle geschlagen; QE seit 2002 (?)