Rückblick

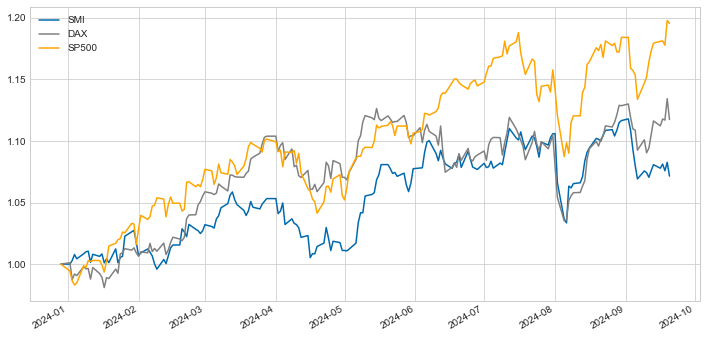

Die Luft scheint langsam dünner zu werden. Die Aktienindices liegen zwar auf einem All Time High, konnten aber im Q3 nicht mehr deutlich ansteigen:

Der amerikanische S&P500 liegt gegenüber dem Jahresstart mit +20% im Plus, der DAX liegt mit +12% etwas höher und der SMI mit +8% etwas tiefer als per Mitte Jahr.

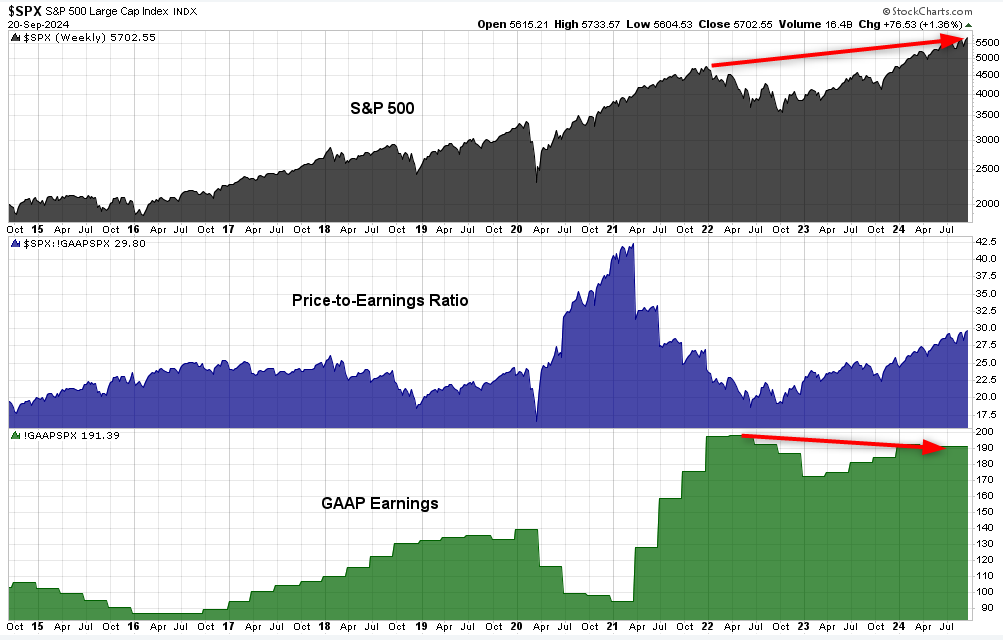

Seit dem alten Höchststand per Anfang 2022 hat der S&P500 mittlerweile knapp +20% zugelegt, die Gewinne sind im gleichen Zeitraum jedoch leicht gesunken:

Anfang Jahr gingen die Märkte von Zinssenkungen der FED im Umfang von 1.5% aus. Da die Inflation nicht so klar und schnell zurückging und die Wirtschaft sich recht resistent gegenüber den hohen Zinsen zeigte, liess sich die FED aber Zeit und hat die Zinsen nun erst letzte Woche erstmals gesenkt, dafür gleich um einen halben Prozentpunkt.

Die Verzögerung der Zinssenkungen hat in den ersten Monaten den USD gestärkt. Seit Mitte Jahr hat er aber die Kursgewinne wieder abgegeben und liegt gegenüber dem Franken praktisch an gleicher Stelle wie beim Jahresstart.

Ausblick

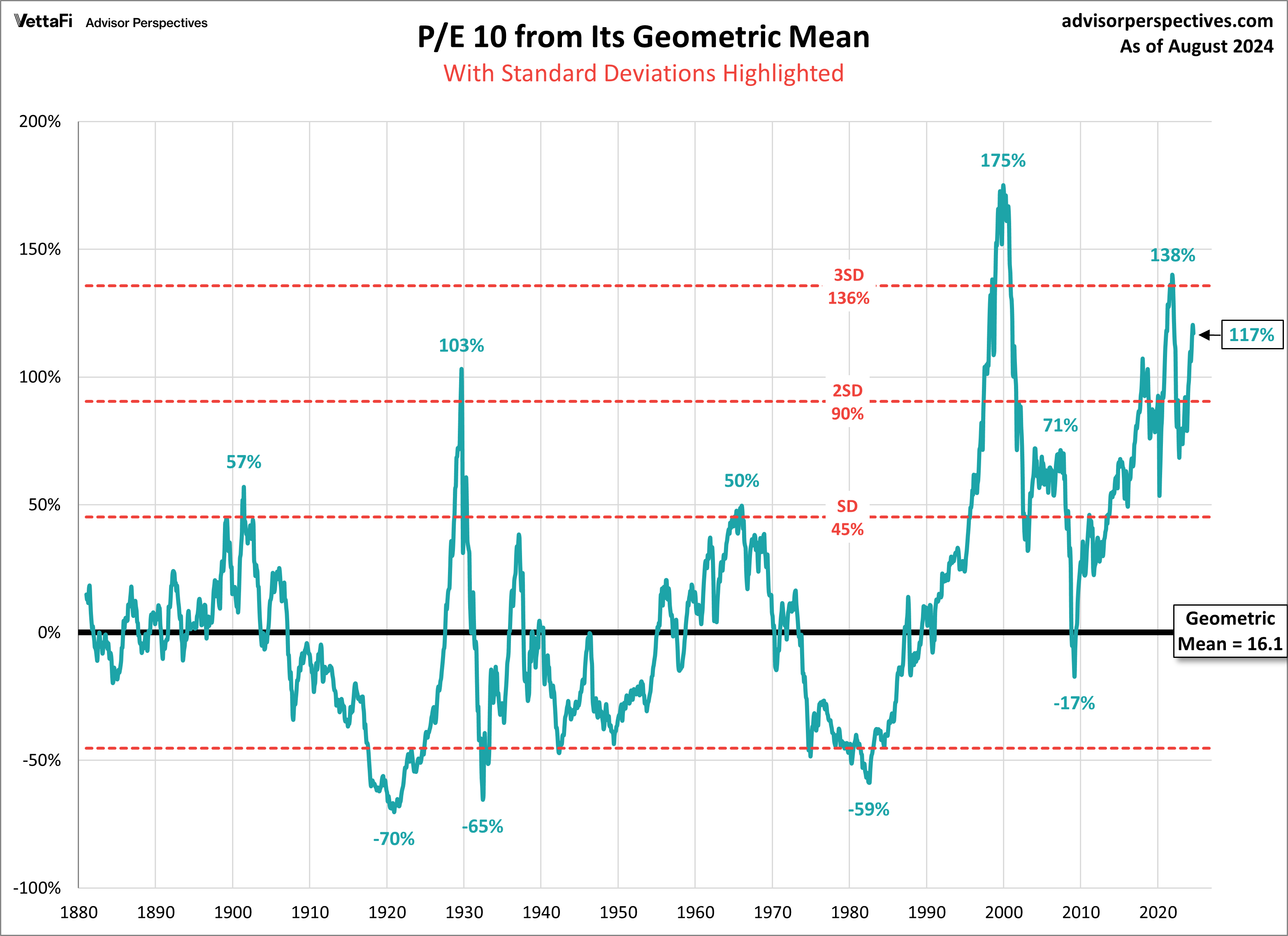

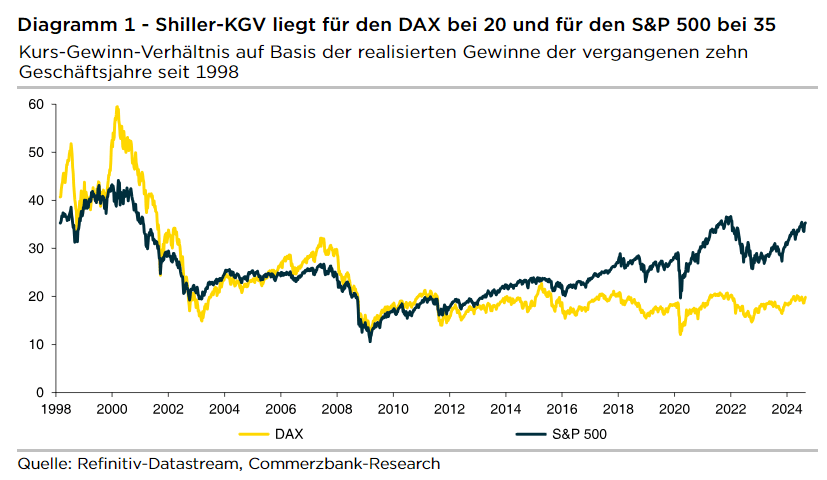

Die Bewertungen der US Aktien sind weiter angestiegen. Das so genannte Shiller-PE, benannt nach dem Nobelpreisträger Robert Shiller, ist derzeit mehr als doppelt so hoch wie im historischen Schnitt:

Nur in der Dotcom-Bubble um die Jahrtausend-wende (mit nachfolgenden Kursverlusten um die 50%) und im bereits oben erwähnten temporären Höchst von Anfang 2022 waren die Bewertungen teurer als jetzt. Selbst im Vorfeld der grossen Depression der 1930er Jahre, als die amerikanischen Aktien innert knapp 3 Jahren mehr als 80% verloren, war das Shiller-PE etwas weniger atemberaubend hoch als derzeit.

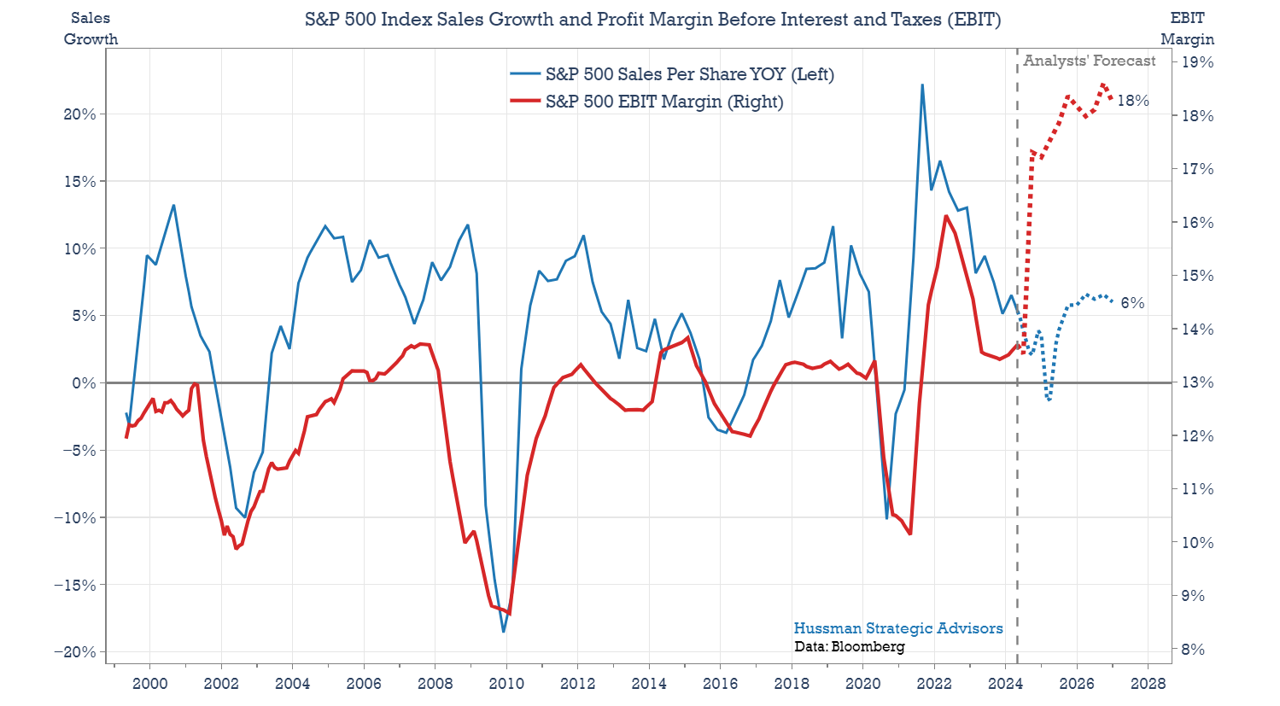

Sollten die Analysten recht bekommen, würden die Gewinnmargen auf noch nie gesehene Höhen von 18% (EBIT/Sales) ansteigen. Zum Vergleich: die Vor-Corona-Höchststände sind knapp 14%, die Prognosen für die Gewinnmargen liegen also ca. 30% höher als die alten Höchststände!

Die Börse soll ja bekanntlich die Zukunft reflektieren. Sind denn die Erwartungen der Analysten dermassen positiv, dass die extrem hohen Bewertungen gerechtfertigt sind? Ja und nein. Die Erwartungen der Analysten sehen wie folgt aus:

Die Erwartungen für die Umsätze (in blau) liegen bei etwas weniger als +6% p.a. Wachstum bis Ende 2026 – positiv, aber nicht ausreichend. Anders sieht es bei den Gewinnen bzw. hier dargestellt bei den Gewinnmargen (in rot) aus. Sollten die Analysten recht bekommen, würden die Gewinnmargen auf noch nie gesehene Höhen von 18% (EBIT/Sales) ansteigen. Zum Vergleich: die Vor-Corona-Höchststände sind knapp 14%, die Prognosen für die Gewinnmargen liegen also ca. 30% höher als die alten Höchststände! Hat Corona oder die omnipräsente künstliche Intelligenz die marktwirtschaftliche Konkurrenz ausgeschaltet und ermöglicht nun dauerhaft wesentlich höhere Margen? Das erachten wir als nicht sehr wahrscheinlich, sprich die Gewinne dürften die hohen Erwartungen eher enttäuschen.

Zum Glück sind nicht alle Märkte so extrem teuer wie die US Aktien. Europa, hier am Beispiel des DAX, ist vernünftiger bewertet:

Zu beachten ist hier, dass die Zeitachse ab 1998 dargestellt ist, wo tendenziell die Bewertungen eher hoch waren. Im längerfristigen Zeitraum ist auch der DAX nicht extrem günstig.

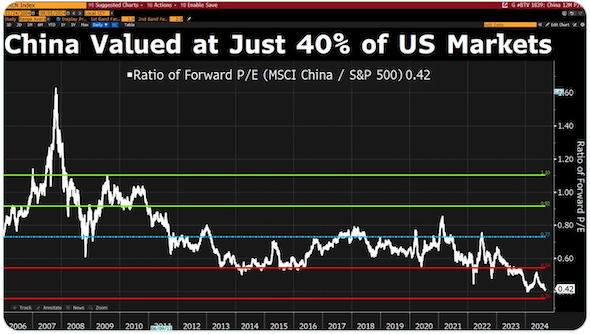

Günstiger als Europa und viel günstiger als die USA sind derzeit viele Emerging Markets, hier das Beispiel China:

Natürlich sind derzeit starke geopolitische Entwicklungen unübersehbar, die in der Tendenz obige Bewertungsunterschiede erklären können: Europa ist viel stärker vom Ukraine-Krieg negativ betroffen als die USA und hat auch weniger Firmen, die von der künstlichen Intelligenz profitieren. Und China seinerseits scheint von der Entkopplung und teilweise stattfindenden De-Globalisierung stärker betroffen zu sein. Dennoch sind wir der Ansicht, dass die Bewertungsschere zwischen den USA (teuer) und den anderen Märkten (fair bis günstig) zu gross geworden ist und in den kommenden Jahren sich wieder schliessen wird.

Fazit: Wir lassen die Hände von den extrem teuren grossen US Techtiteln und bleiben bei einer vorsichtigen Aktienquote.

«Wann immer Du Dich auf der Seite der Mehrheit wiederfindest, ist es Zeit zum Innehalten und Nachdenken.»

Mark Twain