Rückblick – Wie sturmsicher war Ihr Depot? Unsere Kundendepots haben 2018 gut überstanden

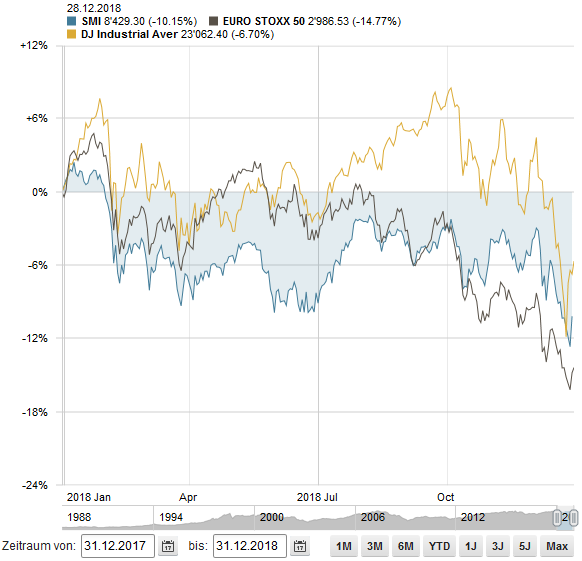

2018 war für die meisten Anleger ein Jahr zum Vergessen. Der Rückblick mit der Schweizer Börse (SMI in Franken, schattiert), im Vergleich zu Europa (EuroStoxx50 in Euro) und den USA (Dow Jones in Dollar) zeigt folgendes Bild:

Die Aktienmärkte starteten furios ins Jahr. Für viele Märkte war aber bereits Ende Januar der Höchststand erreicht, danach korrigierten sie mehr oder weniger stark. Einzig der US Markt blieb hartnäckig auf der Suche nach neuen Höchstständen. Doch auch er musste im Herbst die Segel streichen und erreichte im Dezember Jahrestiefststände. Übers Jahr gab der SMI -10% nach, der EuroStoxx gar -15% (notabene in Euro), und der Dow Jones -7%.

Netto wenig veränderte sich der USD, der EUR gab hingegen -4% zum CHF nach. Die Zinsen sind erst im USD Raum auf normalere Werte angestiegen, in EUR und auch CHF sind die Zinsen für gute Bonität nach wie vor bei oder gar unter Null.

Vor einem Jahr wiesen wir im Ausblick auf 2018 auf viele Übertreibungen und auf die Herdenmentalität der Strategen hin:

„Mittlerweile gibt es auch keine Bankstrategen mehr, welche vorsichtig, geschweige denn negativ sind. 10 (von 10) Strategen bei den Barrons Prognosen erwarten auch 2018 steigende Börsen. Auch in der Finanz & Wirtschaft zeigten sich die Anlageexperten für 2018 zuversichtlich.“

Wir waren mit unserer damaligen Einschätzung für 2018 denn auch ziemlich einsam:

„Die Bewertung des US Aktienmarkts ist extrem teuer, das Leverage der Aktieninvestoren ist auf Rekordhoch, Zeichen der Übertreibung und des Überschwangs gibt es genug. Die Frage ist nicht ob, sondern wann eine Korrektur kommt.“

Auch nach den ersten leisen Kurskorrekturen im ersten Quartal wiesen wir darauf hin, dass dies noch nicht fertig sei:

„Vorsicht und Zurückhaltung sind weiterhin angesagt.»

Unsere Depots waren denn auch recht sturmsicher. Die meisten Depots unserer Kunden verloren 2018 nur wenig, einige lagen sogar im Plus. Dies war einzig mit der vorsichtigen Einschätzung natürlich nicht zu erreichen. Dazu waren auch Sonderfaktoren (RZ Fonds/siehe unten, Novartis, Roche, New Venturetec, Osiris, …) nötig.

Je nach Aktienquote erreichten wir so in 2018 eine Outperformance gegenüber ähnlich investierenden Strategiefonds von 6 – 8%.

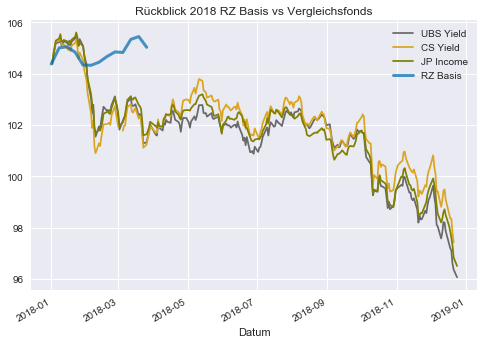

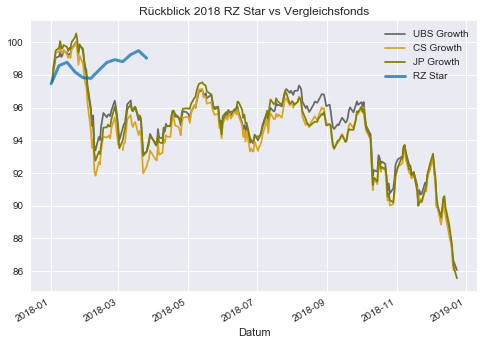

RZ Fonds

Eigentlich schade, dass wir aufgrund der immer teureren (Über)Regulierungsvorschriften unsere RZ Fonds ausgerechnet dieses Jahr auflösen mussten. Bereits Ende März (Liquidationsentscheid und letzte Berechnung des NAV) wiesen wir in unserer Kundeninformation darauf hin, dass der RZ Basis Fonds alleine in den ersten drei Monaten 2018 3.5% und der RZ Star Fonds gar 6% besser performten als die Vergleichsfonds.

Wie erwähnt haben verschiedene Sonderfaktoren zu dieser positiven Entwicklung beigetragen. 1. die vorsichtige Positionierung mit klarer Untergewichtung der Aktien, 2. die Liquidation von Aktien in die Januarstärke hinein, 3. der Verkauf der Immobilie in Oeschgen zu einem leicht höheren Kurs als im Fonds zuletzt verwendet und 4. ein paar positive Schwergewichte wie New Venturetec und Osiris.

Ausblick

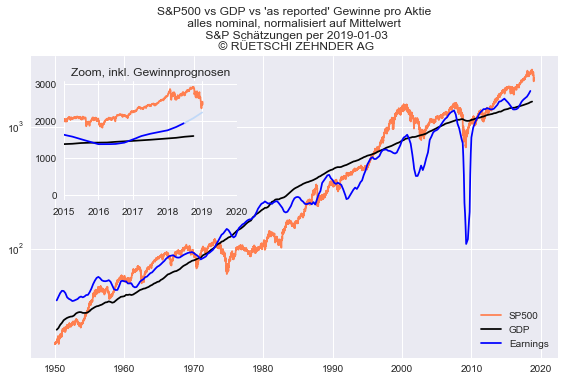

2018 sind die Gewinne der meisten US Firmen stark angestiegen. Dies hängt zum Einen mit der US-Steuerreform zusammen, zum Anderen mit dem ansehnlichen Gesamtwirtschaftswachstum. Gleichzeitig sind die Aktienpreise günstiger geworden. Eine ideale Entwicklung also für bislang vorsichtige Investoren, welche mit viel Bargeld auf einen Einstieg warten. Die Bewertungen wurden damit von beiden Seiten (Preis und Gewinne) günstiger. Zeit um die Vorsicht abzulegen und einzusteigen?

Wir meinen, es ist noch verfrüht für eine deutliche Aktienaufstockung. Der jahrelange US Aktienboom hat zu so viel Überbewertung beigetragen, dass 2018 davon erst ein Teil abgetragen wurde. Es bräuchte mindestens nochmals ein ähnliches Jahr, bevor die US Aktien auch nur durchschnittlich günstig wären. Derzeit stehen die Aktienpreise weiterhin oberhalb der entsprechend normalisierten Gewinn- und v.a. auch der Gesamtwirtschafts-Linie:

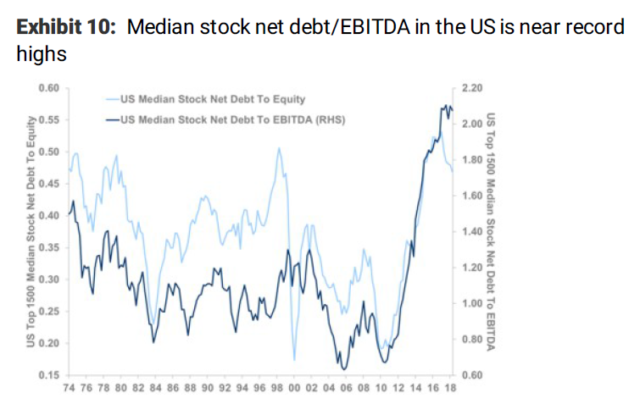

Nach den jahrelang tiefen Zinsen sind die US Firmen zudem stärker verschuldet denn je. Der USD-Zinsanstieg bremst hier wohl erst mit etwas Verzögerung:

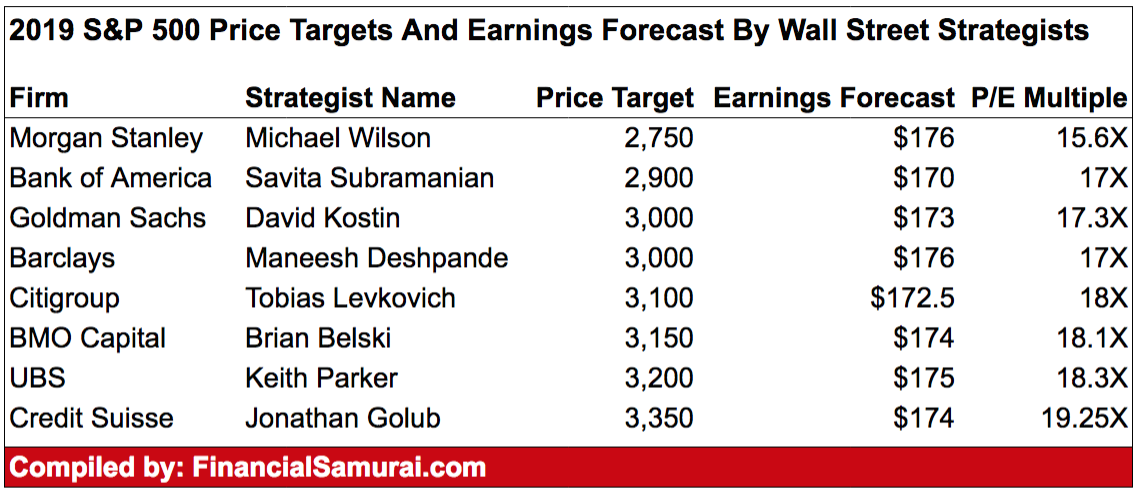

Und auch die Strategen sind noch nicht wirklich vorsichtiger geworden. Im Gegenteil: Für 2019 sind fast alle superpositiv und gehen von deutlich steigenden Aktienkursen aus. Im Schnitt erwarten die folgenden recht bekannten Bankhäuser ein Kursziel für den SP500 von 3056, was einem Plus von +22% entspräche. Die CS als ‚Spitzenreiter’ erwartet gar ein Plus von +34%:

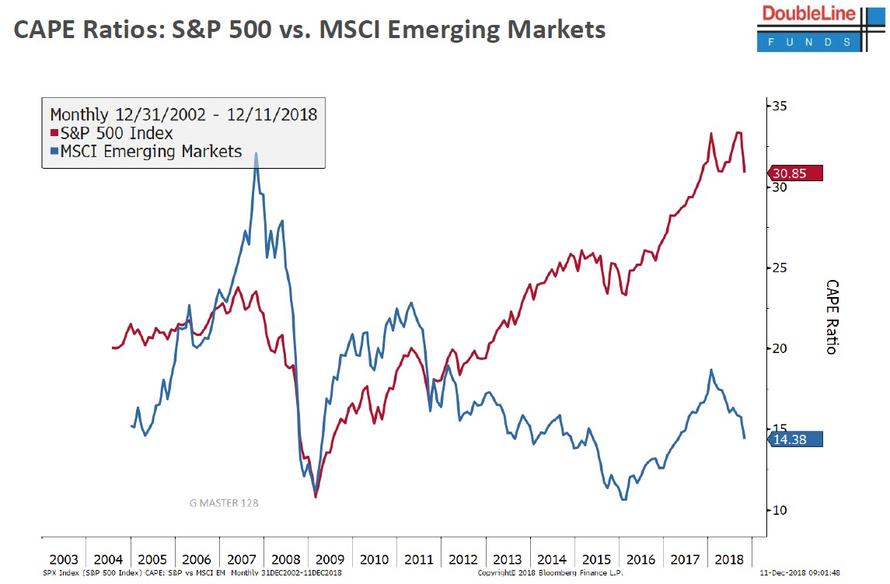

Zum Glück sind nicht alle Aktienmärkte so teuer wie die USA. Europa (v.a. Deutschland, aber auch die Problemmärkte Italien, Spanien, Portugal, …) ist klar günstiger, nochmals günstiger sind die Emerging Markets:

Fazit: Wir bleiben bei unserer vorsichtigen Einschätzung. Vor einer deutlichen Aufstockung der Aktien würden wir noch immer abraten. Punktuelle Käufe sind durchaus denkbar. Massiv abgestrafte Einzelaktien, welche auch Qualität haben, gibt es. Eine Aufstockung können wir uns auch in Deutschland oder den Emerging Markets vorstellen.

Joe Robillard, Finanz&Wirtschaft, 20.12.2014:

„Erfolgreiches Investieren bedeutet, dass alle mit dir einverstanden sind – und zwar später.“